Introducción

Estrategias simples para el análisis de tendencias en datos de opciones sobre acciones

El análisis de datos bursátiles es uno de los temas más entrañables y exhaustivos. Cariñoso porque quien no quiere obtener ganancias en el mercado de valores. Exhaustiva porque la longitud y la amplitud de este tema son infinitas. Puede perderse y abrumarse fácilmente con la cantidad de información que rebota cuando explora este tema. Entonces, en este artículo, me enfocaré en un tipo particular de análisis de acciones, es decir, análisis de cadena de opciones usando Excel.

La cadena de opciones comprende datos pertenecientes a las huelgas de opciones de una acción o índiceEl "Índice" es una herramienta fundamental en libros y documentos, que permite ubicar rápidamente la información deseada. Generalmente, se presenta al inicio de una obra y organiza los contenidos de manera jerárquica, incluyendo capítulos y secciones. Su correcta elaboración facilita la navegación y mejora la comprensión del material, convirtiéndolo en un recurso esencial tanto para estudiantes como para profesionales en diversas áreas.... en particular en un solo marco. Le brinda todos los datos específicos que necesita mientras opera con opciones. En este artículo, enumeraré todos los conceptos clave necesarios para comprender la cadena de opciones. Mostraré cómo importar datos de opciones a Excel y crear informes personalizados basados en estrategias de opciones. Estos informes, a su vez, le ayudarán a predecir las tendencias del comercio de opciones.

Conceptos clave para el análisis de la cadena de opciones sobre acciones

Derivado – es un instrumento que deriva su valor de un activo específico. Es un contrato que se realiza entre dos personas.

Contrato de opción – es un tipo de derivada. Son de dos tipos, Call (CE) y Put (PE). El contrato de opción tiene lugar entre un comprador y un vendedor (escritor). Un contrato de opción otorga al comprador el derecho, pero no la obligación, de comprar o vender un activo subyacente a un precio de ejercicio específico en una fecha específica.

Prima – es la cantidad que se paga para reservar un contrato de opción de compra o venta. Esta cantidad la decide el vendedor.

Precio de ejercicio – es el precio al que se puede ejercer un contrato de derivados específico.

Fecha de caducidad – es la fecha en la que expira el contrato de opción. Normalmente, cada contrato de opción vence el último jueves de cada mes. Según el vencimiento, el contrato de opción se clasifica en 3 grupos: Contrato de opción en ejecución (vencimiento más cercano), Contrato de opción intermedia (vencimiento medio), Contrato de opción lejana (vencimiento posterior). Por ejemplo, si para un contrato el vencimiento más cercano es el último jueves de marzo, el vencimiento medio será el último jueves de abril y el vencimiento lejano será el último jueves de mayo. Una vez que expira el contrato, se genera un nuevo contrato para el mes siguiente. Como comprador o vendedor, puede mantener el contrato hasta el vencimiento. A partir de entonces, si no compra ni vende, el contrato expira y perderá el monto de la prima.

Contrato de opción de compra – es un contrato que otorga al comprador el derecho, pero no la obligación, de comprar un activo. Se debe pagar una prima al vendedor por reservar el activo. Por ejemplo, supongamos que el precio de ejercicio de un contrato es de 150 rupias cuando el comprador lo contrató por una prima de 20 rupias. Ahora, después de un mes, si el precio del activo aumenta a 200 rupias, el comprador puede seguir adelante y comprar y registrar una ganancia de 30 rupias después de deducir la prima. Supongamos que si el precio baja a 100 rupias, el comprador no está obligado a comprar. Aquí el comprador solo corre el riesgo de perder el importe de la prima. Esto se conoce como un contrato de opción de compra (derecho a comprar).

Contrato de opción de venta – es un contrato que otorga al comprador el derecho pero no la obligación de vender un activo. Se debe pagar una prima al vendedor por reservar el activo. Por ejemplo, supongamos que el precio de ejercicio de un contrato es de 200 rupias cuando el comprador lo contrató con una prima de 20 rupias. Ahora, después de un mes, si el precio del activo disminuye a Rs.150, entonces el comprador puede vender el activo y registrar una ganancia de Rs.30 después de deducir la prima. Suponga que si el precio aumenta a 300 u.m., el comprador no está obligado a vender el activo ya que el precio ha aumentado. Aquí el comprador solo corre el riesgo de perder el importe de la prima. Esto se conoce como Contrato de opción de venta (derecho a vender).

ATM, ITM, OTM – basado en el precio subyacente del activo, Los contratos de opciones se pueden clasificar como In the Money (ITM), At the Money (ATM) y Out of the Money (OTM). Si el precio de ejercicio es menor que el precio de mercado, entonces es ITM, si el precio de ejercicio es igual al precio de mercado, entonces es ATM, y si el precio de ejercicio es mayor que el precio de mercado, entonces es OTM.

En el comercio de opciones, los contratos se compran o venden en partes / lotes. Por ejemplo, un contrato comprenderá 100 acciones. Por lo tanto, siempre compra o vende en términos de la cantidad de contratos y no de la cantidad de acciones que tiene cada contrato.

Cadena de opciones deconstruida

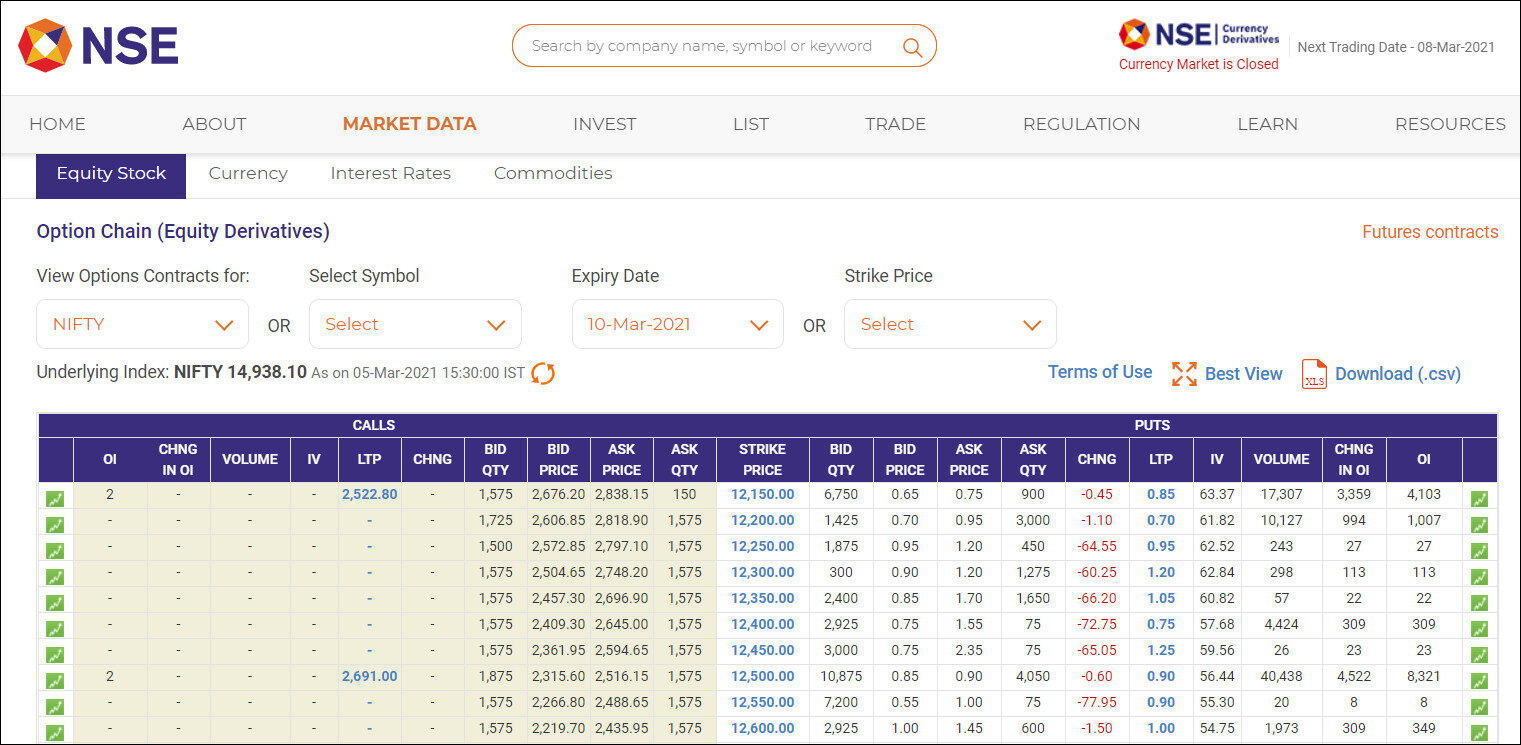

Una cadena de opciones es una lista de todos los contratos de opciones disponibles para un índice / acción determinado. Proporciona cotizaciones detalladas e información sobre precios. Muestra todas las opciones de compra y venta enumeradas, su vencimiento, los precios de ejercicio y el volumen de un solo activo subyacente dentro de un período de vencimiento determinado. La cadena de opciones está categorizada por fecha de vencimiento y segmentada por opciones de compra y venta. Aquí hay una captura de pantalla de una parte de la cadena de opciones para Nifty tomada de Sitio web de NSE.

Los datos del gráfico de cadenas de opciones se agrupan en 4 cuadrantes. Dos para llamadas (amarillo y blanco) y dos para put (amarillo y blanco). Los datos del cuadrante amarillo son para contratos In the Money y los datos del cuadrante blanco son para contratos Out of the Money. Esto es aplicable tanto para Call como para Put, pero el significado de ITM y OTM se ha invertido en consecuencia.

Algunas de las columnas clave que se requieren para comprender el gráfico / matriz de cadena de opciones son:

OI (interés abierto) – es el número de contratos que se negocian pero no se ejercen. Indica el interés de los comerciantes por una opción al precio de ejercicio dado. Un OI más alto significa más interés entre los comerciantes y, por lo tanto, indica una alta liquidez para que el comprador / vendedor negocie sus opciones.

CAMBIAR EN OI – es el cambio en OI dentro del período de vencimiento. Indica el número de contratos que se cierran o ejercen.

VOLUMEN – es el número total de contratos que se negocian por un precio de ejercicio específico en un período determinado. Se calcula a diario.

IV (volatilidad implícita) – es la indicación de cómo reacciona el mercado al movimiento del precio de un activo subyacente.

LTP (último precio negociado) – es el último precio negociado o precio premium de una opción.

CHNG – es el cambio neto en LTP. Se indica como valor positivo o negativo. Un cambio positivo significa un aumento en el precio (mostrado en verde). Un cambio negativo significa una disminución en el precio (mostrado en rojo).

CANTIDAD DE OFERTA – es el número de órdenes de compra a un precio de ejercicio específico. Indica la demanda actual del pedido.

PRECIO DE OFERTA – es el precio de la última orden de compra. Si este precio es más alto que el LTP, indica una mayor demanda de la opción y viceversa.

PREGUNTAR EL PRECIO – es el precio de la última orden de venta.

CONSULTAR CANTIDAD – es el número de órdenes de venta abiertas. Indica la oferta de opciones.

Importación de datos de opciones en Excel

Ahora que comprende la cadena de opciones, en esta sección le mostraré cómo importar datos de la cadena de opciones en Excel. Una vez cargados los datos, aprenderá varias estrategias para analizar estos datos y predecir tendencias.

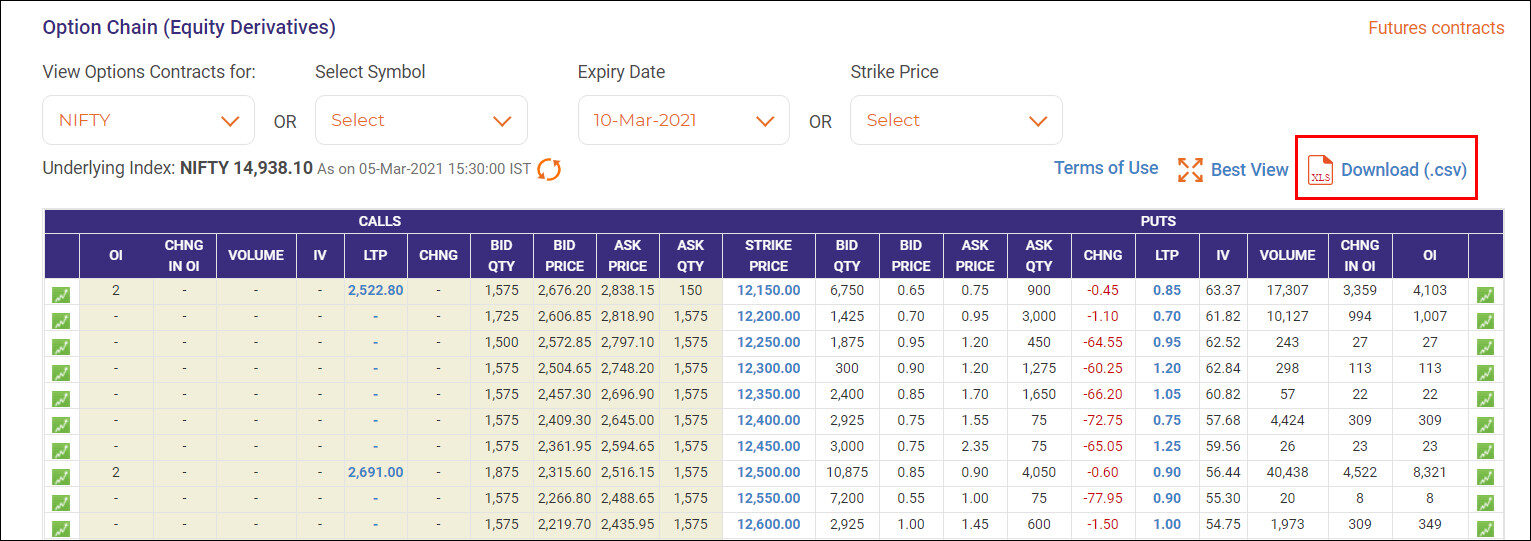

Hay dos opciones para obtener los datos. Uno es el método simple y directo de descargar el archivo CSV para los datos de opciones del sitio web de NSE. El enlace para descargar el archivo CSV se encuentra en la parte superior del gráfico de cadenas de opciones. Una vez que seleccione el tipo de contrato de opciones o símbolo, fecha de vencimiento o precio de ejercicio, descargue el archivo CSV.

Otra opción es vincular a datos en vivo en el sitio web de NSE, para analizar los datos de opciones en tiempo real. Los datos están en formato JSONJSON, o JavaScript Object Notation, es un formato ligero de intercambio de datos que es fácil de leer y escribir para los humanos, y fácil de analizar y generar para las máquinas. Se utiliza comúnmente en aplicaciones web para enviar y recibir información entre un servidor y un cliente. Su estructura se basa en pares de clave-valor, lo que lo hace versátil y ampliamente adoptado en el desarrollo de software... que deben analizarse desde el sitio web de NSE. Explicaré el proceso para esto en la siguiente parte de este artículo junto con diferentes tipos de análisis técnico.

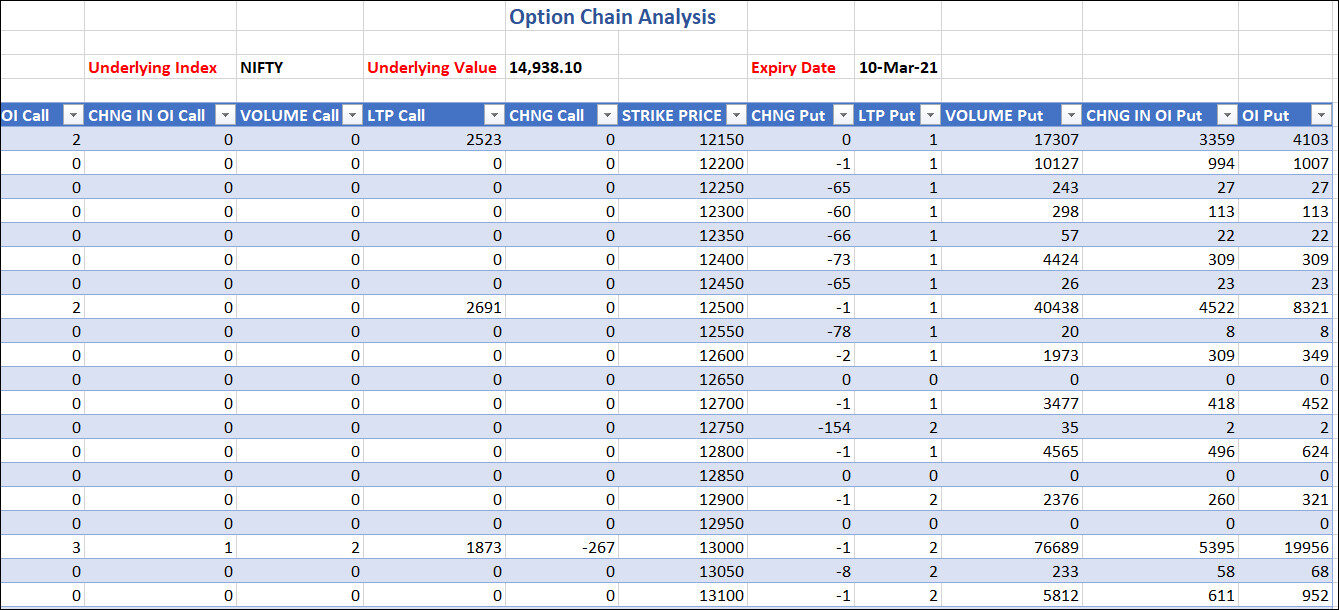

Para el análisis de datos de la cadena de opciones, usaré solo algunas columnas clave y eliminaré las restantes. Los criterios para la selección de columnas se explicarán cuando analice la estrategia. Por ahora, las columnas que retendré en los lados CALL y PUT son: OI, CHNG IN OI, VOLUME, LTP, CHNG y STRIKE PRICE. Una vez que se eliminan las columnas no deseadas, llene las celdas vacías con cero para que los cálculos no se vean afectados por los guiones. Estos guiones en el gráfico indican que no hay actividad durante el período dado para el precio de ejercicio respectivo.

Estrategia de análisis de datos de la cadena de opciones

Los datos preprocesados ahora están listos para su análisis. Antes de sumergirse en el análisis de los datos, debe comprender la estrategia para este análisis. Hay al menos 100 estrategias diferentes basadas en las cuales los comerciantes analizan los datos. Me centraré aquí en algunas estrategias de uso común que le ayudarán a comprender la tendencia del mercado.

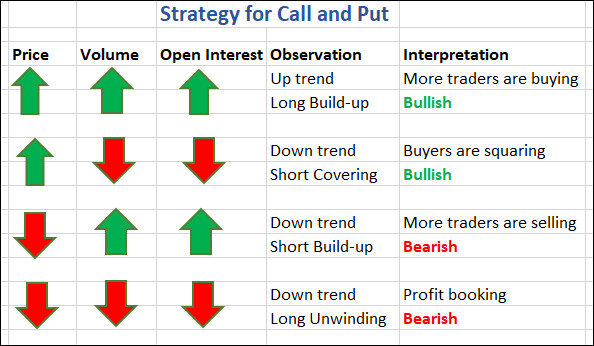

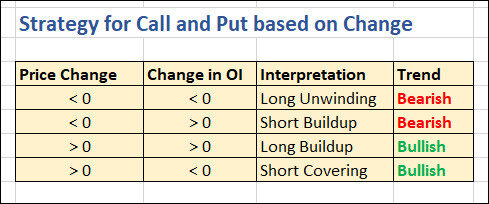

Las características clave del cuadro de opciones que se utiliza para construir la estrategia son Cambio en precio, interés abierto, cambio en interés abierto y volumen. Pocas estrategias omiten el volumen, pocas incluyen otras características como LTP y volatilidad implícita. Como mencioné anteriormente, hay varias combinaciones que se pueden usar para comprender los datos y su movimiento. Comprar se denomina Long y vender como corto. La tendencia alcista del mercado se conoce como alcista y la tendencia a la baja es bajista.. Basándome en estos términos y características, he preparado una tabla de estrategia que ayudará a construir el análisis.

Según la estrategia que se muestra arriba, he usado formato condicional y condiciones IF en Excel para formatear mis datos. He considerado dos condiciones, menor que cero y mayor que cero para indicar el aumento y la disminución en un cambio de precio y un cambio en el interés abierto. Aquí, “cuadrar” significa que un comerciante compra o vende una cantidad particular de acciones u opciones y más tarde en el día invierte la transacciónLa "transacción" se refiere al proceso mediante el cual se lleva a cabo un intercambio de bienes, servicios o dinero entre dos o más partes. Este concepto es fundamental en el ámbito económico y legal, ya que implica el acuerdo mutuo y la consideración de términos específicos. Las transacciones pueden ser formales, como contratos, o informales, y son esenciales para el funcionamiento de mercados y negocios...., con la esperanza de obtener una ganancia. La reserva de beneficios significa ejercer el contrato de opciones.

Análisis de datos de la cadena de opciones

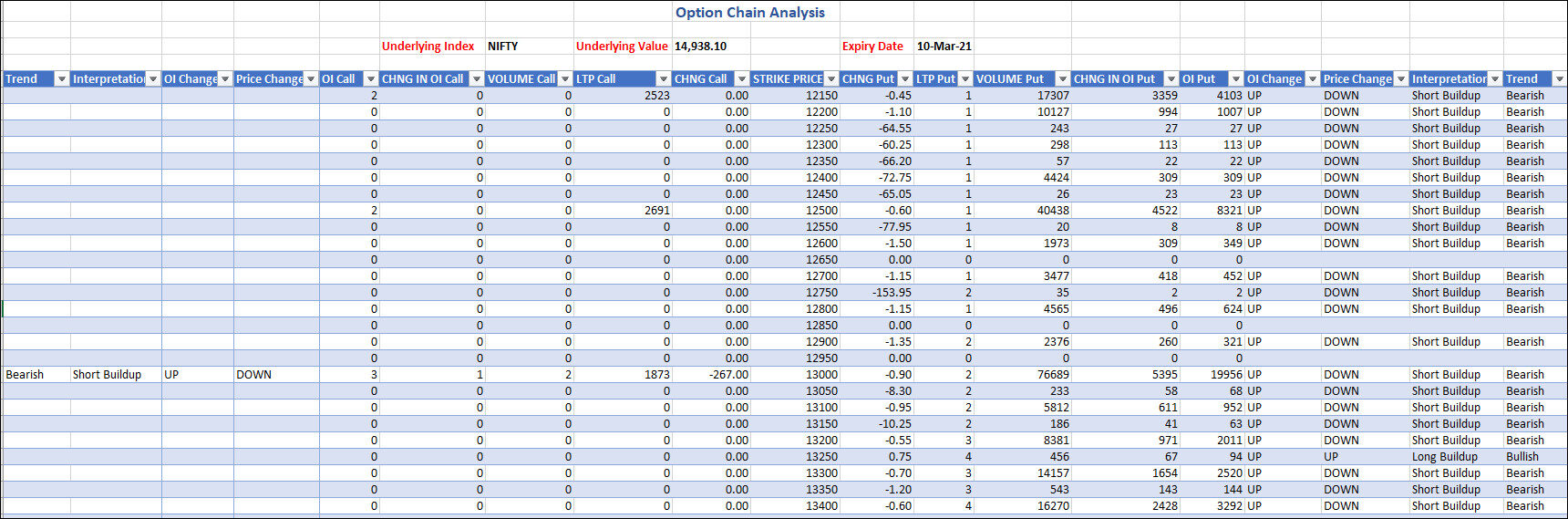

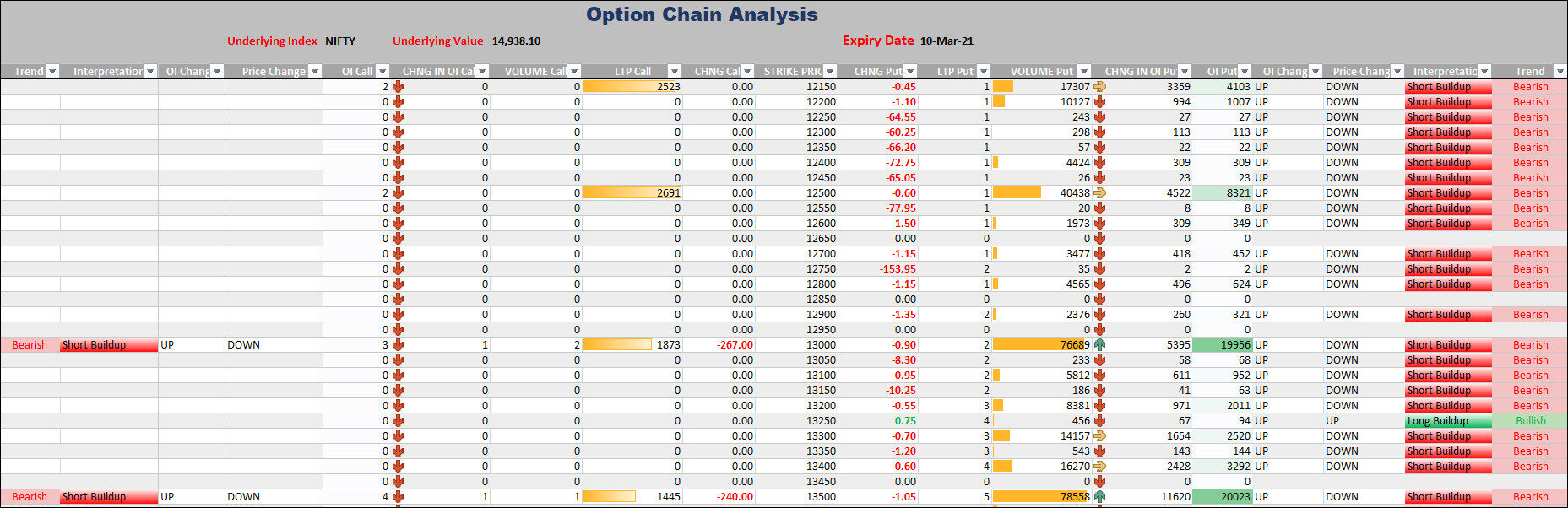

Ahora que los datos están preparados y la estrategia está en su lugar, es hora de construir el análisis. Para ello, inserte el número apropiado de columnas de interpretación (cuatro cada una) tanto en el lado de la opción Call como en el de Put del cuadro. Luego use las siguientes condiciones IF para personalizar el resultado:

Cambio de precio– = SI ([@[CHNG Put]]> 0, «ARRIBA», SI ([@[CHNG Put]]<0, ”ABAJO”, ””))

Cambio de OI– = SI ([@[CHNG IN OI Put]]> 0, «ARRIBA», SI ([@[CHNG IN OI Put]]<0, ”ABAJO”, ””))

Interpretación– = SI (Y ([@[OI Change]]= «ARRIBA»,[@[Price Change]]= «UP»), «Long Buildup», IF (Y ([@[OI Change]]= «ARRIBA»,[@[Price Change]]= «ABAJO»), «Acumulación corta», SI (Y ([@[OI Change]]= «ABAJO»,[@[Price Change]]= ”ABAJO”), ”Desbobinado largo”, SI (Y ([@[OI Change]]= «ABAJO»,[@[Price Change]]= ”ARRIBA”), ”Cobertura corta”, ””))))

Tendencia– = SI (O ([@Interpretation]= «Long Buildup»,[@Interpretation]= «Cobertura corta»), «Alcista», SI (O ([@Interpretation]= «Acumulación corta»,[@Interpretation]= ”Desbobinado largo”), ”Bajista”, ””))

A continuación, utilice el formato condicional para mejorar la visualización de la interpretación de los datos. Puede utilizar una combinación de formato basado en texto y números. Utilice las opciones de conjuntos de iconos, barras de datos y escalas de color en formato condicional para un análisis más variado de las diferentes características del gráfico (cortesía: Excelling Trade).

Ahora el gráfico está listo para presentarse como un informe para el análisis de tendencias en el comercio de opciones. Puede hacer que este gráfico sea dinámico conectándolo a datos en vivo. También puede importar los datos para diferentes fechas de vencimiento y actualizarlos automáticamente. Según las estrategias, el análisis también varía. Puede optar por el análisis técnico mediante gráficos de líneas y barras.

Conclusión

La cantidad de información que puede extraer de diferentes estrategias en el análisis de la cadena de opciones es infinita. Lanzaré más artículos en esta serie que profundizarán en la conexión a datos de opciones en tiempo real y análisis técnico usando Excel. Mientras tanto, para obtener más información sobre el comercio de opciones y las acciones en general, puede consultar esta guía completa de Zerodha.

Los medios que se muestran en este artículo no son propiedad de DataPeaker y se utilizan a discreción del autor.